当塾では、

中高年サラリーマンに目覚めて頂き

「最大限の自分自身を生きる人」

に近づくヒント・情報を

様々な切り口で提供しております。

本日の学習テーマは前回の続きで

「大富豪が教えてくれるお金の法則」

の第4弾で、

「幸せなお金持ちになるには〇〇が必要」です。

この〇〇の中に入る言葉の正解は

「貯蓄」ではなく「投資」が正解です。

前回に引き続き、

本田健さんのベストセラー

「ユダヤ人大富豪の教え」を

引用しつつ、当塾なりの

考察をしたいと思います。

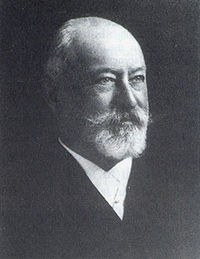

ちなみに冒頭の写真は、

日露戦争で

滅亡の危機にあった日本を

資金面で助けてくれた

ユダヤ人大富豪・

ジェイコブ・シフのものです。

(日本の恩人ですね。)

【1.大富豪が強調する投資の重要性】

当塾のブログを読んでいる

中高年サラリーマンの多くは

「投資」に対しては

最初から敬遠している、または

過去のリーマンショック等で

痛い目に遭って後ろ向きな人が多いと

私は勝手ながら推測しております。

これに対して

大富豪のゲラー氏はこう言います。

「投資家の道を経ずして、

金持ちになるのは難しい。

また、

投資家としての知識なくして

お金を維持するのも難しい。

野球選手、芸能人が大借金を

抱え込んでしまうのも、実は

このお金の知識がないからだ。

普通の人にとって不思議なのは、

あれだけ稼いでいるのに、

どうして自己破産しなければ

いけないのか、だ。

でも、現実は、収入が増えると

いくらでも銀行が貸してくれる。

それだけリスクが増えるということだ。

医者や弁護士が

投資で失敗することが多いのも、

普通の人は不思議に思う。

でも、

金持ちになるために必要な知性は、

彼らの持つ知性と種類が違うのだ。

投資家として成功するのは、

金持ちゲームの最終コーナーだ。

金持ちになるためには一番大切な関門だ。

金持ちを目指すには、

ビジネスを所有して、

種になるキャッシュと信用を作ること。

そして、それをうまく運用すること。

これをマスターすることができれば、

君は5年で金持ちになれるだろう。」

(本書 第8の秘訣 お金の法則を学ぶ

p140-141)

私も

不動産投資や株をやってみて、

また、法人設立や新たな融資に

トライする中で

ようやくこのゲラー氏の説明

していることが最近ですが、

腑に落ちるようになりました。

サラリーマンとして

給料だけに頼って

生活していたならば、

あるいは「投資」を

ネガティブに捉え、

敬遠する方には

理解しづらいところですが、

このゲラー氏の発言には

「幸せなお金持ち」になる秘訣が

ぎっしり詰まっていると思えます。

そこで、当塾なりの解説を行い、

その結果、一人でも多くの

中高年サラリーマンの方が

投資にもトライし、

豊かになってもらうことを願います。

【2.サラリーマンは、出世しても金持ちになれない】

さて、刺激的な小見出しを

つけてしまいました。

サラリーマンは出世しても

金持ちになれない、と言われると

反論したい気持ちになった方が

きっといることでしょう。

「サラリーマンとして頑張って、

出世・昇格して給料が増えれば、

裕福になっていく。その結果、

いつかは金持ちになれるはず」

と、考えている人もいると

思いますがいかがでしょうか?

それに対する答えとしては

「仮に、お金持ちのラインを

年収5000万円以上とした場合、

サラリーマンだけやって

それを実現するのは大変難しい。」

というのが当塾の見解です。

理由は以下の通りです。

サラリーマンとしての

「労働の富の伸び率」を見ると

日本では1991年に

バブルが弾けた以降の、

「失われた25年間」で

実質的に賃金は下がっています。

男性労働者の平均年収を見ると、

1978年には308万4千円から伸びて

1992年には557万8千円になります。

(ここで一旦ピークを迎えます。)

オイルショックからの立ち直り以降、

バブル崩壊までは何とか伸びたのです。

翌93年、男性労働者の平均年収は

バブル崩壊の影響で一旦減少します。

しかしながら、そこからは

再び微増して1997年に

577万円にまで上昇します。

ここが、賃金のピークとなりました。

ここからじわじわ下がっていきます。

男性の場合、リーマンショック後の

2009年には499万7千円になり、

とうとう500万円を割り込みます。

ピーク時からは77万3千円も

ダウンします(減少率13.4%)。

その後は

アベノミクス効果で

ようやく盛り返します。

厚生労働省の2017年の

賃金センサスによると、

男性労働者の平均年収は

551万7千円にまできました。

ですが、ピーク時の

1997年の577万円にも、

あるいはバブル崩壊後の

1992年の557万8千円の水準

にも、まだ届いていません。

この記事を書いているのが

2018年3月ですが、

人手不足による好景気が

今後まだ続いたとしても

給料が一気に2倍、3倍に

増えるような高度経済成長は

日本にはありえないでしょう。

つまり、

バブル崩壊の1991年以降の

日本のサラリーマンを見ると

労働の対価部分での富の伸び率は

完全にマイナスであり、

実質的な賃金が減っているという

社会情勢をまず知って欲しいのです。

上記の私の分析を

裏付けるように

2019年3月19日付の

日経新聞の一面に

以下のような見出しも

載りましたね。

さらに、2013年度の

国税庁が出している資料に

「給与階級別給与所得者数」

というデータがあります。

日本のサラリーマン、

つまり給与所得者の

上位1%の層の給与年収は、

いくらかご存知でしょうか?

ヨーロッパやアメリカなら、

上位1%の富裕層といえば

年収は億を超えますが、

日本の上位1%ラインは低く

年収1500万円以上です。

しかも、計50万人しかいません。

(全労働者は4645万人いますが。)

ちなみに、年収が1000万円を超えると

日本の場合は上位4%以内に入ります。

こうみると、

男性労働者の平均年収

577万円余(2018年)と比べて

その2倍程度(1000万円超)に

到達している人が

サラリーマン全体の4%ぐらいで、

3倍程度(1500万円超)の人となると

全体の1%しかいない状態なのです。

このデータからは

日本のサラリーマンの場合、

厳しい出世競争を勝ち抜き、

収入で上位1~4%の層に

仮に入ったとしても

男子労働者の平均年収の、

2~3倍程度の水準に留まる

ということがわかります。

東証一部に上場している

給料が相当高いとされる

企業の社長や役員まで

出世できたなら、

年収2000万円を超えることも

可能かもしれません。

それでも「億を超えるお金持ち」

あるいは、

年収5000万円以上には

なかなか届かないのです。

(大企業のトヨタの社長でも

年収は数千万円と聞いてます。

年収1億円超のサラリーマン社長は

日産にいたカルロス・ゴーン氏など

ごく一握りの人であり、希なのです。)

しかも、税金や社会保険料で

収入の半分はごっそり

持って行かれるのです。

つまり、

サラリーマン稼業だけをやっても

1991年以降、給料は伸びなくなり

むしろ実質賃金は下がっている上に、

必死に働いて出世して

役員クラスにようやく

たどり着いたとしても

「給料というフローだけでは

富はなかなか増えない」し、

年収が億を超えるような

豊かな「お金持ち」には

なるのは難しいということが

わかりましたでしょうか?

【3.トマ・ピケティ、「資産」が持つ力を証明】

経済学者のトマ・ピケティは、

オーナー社長や、投資家の有する

「資産」による富の伸び率が

(彼は「資本収益率(r)」と表現しました。)

従業員の「労働」による富の伸び率を

(彼は「経済成長率(g)」と表現しました。)

上回ることを立証しました。

(式で表すとr>gとなります。)

以前、私は当塾のブログ記事で

「資産」の概念について

「資産は私のポケットにお金をいれてくれる」

ものであり、

https://miyanari-jun.jp/2017/06/11/economic-freedom-and-asset/

1つは

「オーナー社長らがビジネスシステムを

所有すること=資産=による収入」です。

2つ目は

「株や不動産等への投資」です。

1つ目の、ビジネスシステム所有

による「資産」とは、何か?

それは、社長が会社を立ち上げ

様々なリスクや責任を背負いながら

その会社=ビジネスシステム=が

軌道に乗り、富を生むことを言います。

そして、

事業が成功した暁のご褒美として、

サラリーマンらの労働による対価収入の

伸び率を必ず上回る、というものです。

「資産」形成方法の2つめは

株や不動産などへの投資があります。

私を含めてサラリーマンは

従業員の立場である以上、

ビジネスシステムを

所有することは難しくとも、

「投資」であれば十分トライできます。

申し上げる私自身の

株や、不動産投資に

関する具体的な体験談と

今後の投資の指針を

音声ファイルによる

そして

「投資で資産拡大する場合の富の伸び率」も

ビジネスシステム所有と同様に

「サラリーマンの労働による富の伸び率」

を上回る、

とピケティはいうのです。

言い換えると、

サラリーマンになって

労働の対価だけで稼ごうとしても

富の伸び率は

(投資での利殖率ほど)

大きくないということです。

その例として

先ほど示したデータを再度使います。

男性労働者の平均年収を見ると、

1978年の308万4千円から伸びて

1992年に557万8千円になります。

ここから約25年間、

国内の賃金の伸びが低迷したため、

2017年は551万7千円となっております。

1978年~2017年の39年間でみた、

労働の対価としての

富の伸びは1.78倍(g)です。

単純に比較するのは

どうかな、とも思いますが

わかりやすい日経平均株価の

過去のデータから検証します。

1978年の初頭は

日経平均株価は5000円弱でした。

これが1989年末には38,915円になります。

株式の伸び率は7.783倍にもなりました。

ただし、この後バブルが崩壊し、

一時は20000円を割り込み、

2007年のリーマンショック時には

一時7000円をも割り込みます。

このように、株価は

上下のぶれ幅が大きいのですが、

2018年3月19日現在で見ると

日経平均株価は21,480円であり、

40年前の1978年の相場と比較すると

株価平均の伸び率は4.296倍(r)になりました。

株式時価額との単純比較だけでは

(国債や不動産、金などの他の資産による

富の増加率をここでは考慮していないので)

正確な検証にならないかもしれませんが、

r=4.296倍 > g=1.78倍となり

ピケティの主張する理論と一致します。

このように、

株などの投資をやっていくと

労働の対価の伸び率を超えて

「資産」形成が出来ますし、

大富豪ゲラー氏のいう

「投資家の道を経ずして、

金持ちになるのは難しい。」

という言葉は、

ピケティが立証した経済理論と

かなり一致しているのです。

【4.投資に対するネガティブ観念とは?】

「投資」による富の拡大の速度が

労働による富の拡大よりも速いと

経済学的にも証明され、

かつ、日本ではこの25年間、

サラリーマンの給料は

むしろ下がり、

国民の生活レベルは

全体で見ると苦しくなっています。

先ほど出した新聞記事を

もう一度出しますね。

そうであるならば、

富の拡大と生活を守るためにも

サラリーマンとしての給料だけに

頼ることなく、投資を開始すべく

(株、不動産投資、FX、金、仮想通貨・・・等)

その第一歩を踏み出すべきでしょう。

富の増大と豊かさを手に入れ、

最終的に

経済的自由を実現することは

「最大限に自分自身を生きる人」

になるためにも重要です。

躊躇させてしまうものが

あなたの中にあるのです。

ちなみに「投資家」と聞くと、

影でずる賢いことをしているか

危ない橋を渡る博打をやっている

イメージがわきませんか?

実はそんなネガティブな

イメージが生じること自体に、

あなたの投資に対する観念が

投影されているのです。

沸いてしまうのはなぜでしょう?

それは、

投資による失敗への「怖れ」を

生まれてきてから、現時点まで

親や周囲から

刷り込まれているからです。

「投資?失敗したらどうしよう、怖い。」

「そんな話、だまされていないか?」

「やめとけ、投資に失敗して

自殺する人もいるらしい」

「最後には、全財産パーになることもある。

自己破産した人もいるらしい。」

「成功しているのはわずかの人のみ。

大半が失敗しているようだよ。」

「そんなうまい話があるか。騙されているんだよ。」

投資で楽して得た泡銭なんて間違っている。」

「投資」と聞くと、

「確かにお金はほしいし、増やしたいなあ」

と心では

アクセルをふかしつつも、

一方では

上記のような

ブレーキをかける声が

頭の中で聞こえませんか?

要するにあなたの中に

「投資でお金を失うことへの怖れ」

「働かずに稼ぐことへの罪悪感」

等の観念があることを示しています。

こうした観念は、

実は我が国の歴史から

影響をうけている部分が

多々あると私は思います。

日本人は弥生時代以降、

約2000年農耕をやってきました。

資源もない島国ゆえに、

家族総出で協力し合って

あるいは村民とも協力して

農作業をやってきたのです。

実った作物のうち

余ったものを売り、

家族にとって

必要な食料は備蓄する。

この伝統が、

コツコツ働く勤勉さを形成し、

かつ、貯蓄する習性につながり、

貯蓄性向の高い国民性に

なっていると推測します。

2017年6月10日(土)付の

日経新聞記事にも

団塊の世代の退職金は

投資に向かわずに

貯蓄に回っているため

都市銀行や地銀への預金総額が

銀行は貸出先の開拓に困り

資金がだぶついている旨の

記事がでていました。

この預金のうちのわずか1%、

10兆円でも市場に出て

「投資」に回るともっと景気が

よくなるですが、

それができていない

現状に金融業界はあると

紹介されていました。

これも

貯蓄性向の高さを裏付けるものです。

汗水たらし働くことを重視する

観念・伝統が根強い反動で、

「投資」には

肉体労働を伴わない違和感や

失敗すると蓄えを一気に失う

「怖れ」を抱いてしまう人が

多いのであろうと私は思います。

もちろん、

投資に手を出すことなく、

真面目にコツコツ働くことで

豊かさが実現できればよいのです。

しかしながら、この25年間で

日本人サラリーマンの賃金は

実質的に下がっており、

多くの世帯では

豊かさを味わえない状況です。

コツコツ働いても、残念ながら

富の量が減って苦しいのです。

その状況は、これからも続くでしょう。

人手不足による

賃金アップが少しあっても、

それを上回る負担として

2019年には消費税が増税されます。

かつ、超高齢化社会の到来により

社会保険料の負担が将来的に

個人にどんどん課されて行くと

ますますサラリーマンの

可処分所得は減っていくからです。

(過去20年で見ても、

社会保険料や税金負担の増加が

サラリーマンの可処分所得を

減らしている実態にあrます。)

この苦境を打破し

本気で生活を守り、

富を増やそうとするならば、

ゲラー氏や

ピケティが主張するように

「投資」を行うことが

有効な手段となります。

そのためには

投資に抱く後ろ向きの感情や

観念は手放さなければなりません。

このネガティブな観念を手放す方法は

過去の当塾のブログをご参照下さい。

https://miyanari-jun.jp/2017/03/20/medical-care-for-conception/

ただし、投資をやるには

騙されないよう

あるいは失敗しないよう

事前にかなり勉強し、

準備することが大切です。

ゲラー氏も

「投資家としての知識なくして

お金を維持するのも難しい。」

と言ったのはまさしく

「フィナンシャル・リテラシー」を

しっかり身につけよ、という

ことであろうと思いました。

発言の後半には、

「ファイナンシャル・リテラシー」

にまつわる重要な知識が含まれています。

長くなりますので以降については

また次回、説明したいと思います。

当塾では、

現在メルマガ登録を勧めています。

これからの時代に

「最大限に自分自身を生きる人」に

なっていくためのヒントや

切り口をメルマガで詳しくお伝えし、

その準備をお手伝いしたいからです。

よろしければ、登録をお願い申し上げます。

下記リンク先をクリックしてください。

登録への入り口・案内が出てまいります。

(なお、できればブラウザーは

インターネットエクスプローラー

以外のものから、アクセスしてください。

例えば

グーグルクロムや、ファイヤーフォックス

などが良いようです。)

https://miyanari-jun.jp/2019/02/11/invitation-for-mailmagazine/

https://blog.with2.net/link/?1977488

↑「人気ブログランキング」へのリンクです。

もし、今回のこの記事がよかったと

思って頂けたなら、

クリックして頂けますと幸いです。